Przewodnik Freelancera dotyczący przygotowania do przejścia na emeryturę

Życie jako freelancer jest trudne, szczególnie jeśli chodzi o planowanie przyszłości. Dzisiaj omówimy twarde fakty na temat samodzielnego przygotowania się na emeryturę.

Nie znajdziesz artykułu pełnego niejasnych wskazówek na temat oszczędności, zamiast tego przedstawimy ci podstawowe instrumenty finansowe, które powinieneś znać, abyś mógł zdecydować, które są dla Ciebie najlepsze.

Dlaczego freelancerzy nie chcą o tym rozmawiać

Jesteś freelancerem. Pracujesz tam, gdzie chcesz, kiedy chcesz, dla kogo chcesz. Zarabiasz więcej i jesteś szczęśliwszy niż kiedykolwiek w jakiejkolwiek firmie projektowej. Ale ci faceci siedzący za biurkiem mają kilka rzeczy, których zazdrościsz, prawda? Jedną z tych rzeczy jest profesjonalny spadochron. Mają plan ucieczki, który mówi, że kiedy osiągną pewien wiek, mogą się wycofać i zagrać w golfa, jednocześnie pobierając małą miesięczną sumę, aby zatrzymać ich do czasu, gdy przyjdzie do wizyty w domu pogrzebowym.

Niezliczeni freelancerzy są przyłapani na myśleniu „tu i teraz” i nie zastanawiają się, jak przejść na emeryturę. Mamy w głowie, że po prostu będziemy pracować, dopóki nie umrzemy. Jeśli jednak możesz pójść naprzód i porozmawiać ze swoim 65-letnim sobą, bez wątpienia udzieli on różnych porad: zacznij przygotowywać się jak najszybciej.

Emerytury to nieprzyjemny temat dla freelancerów. Zapomnij o tym, że jesteśmy młodymi, znającymi się na rzeczy technologicznymi osobami, które nie znoszą pomysłu starzenia się i wzywania naszych wnuków do zaprogramowania naszych uniwersalnych pilotów, jeszcze bardziej przygnębiające jest to, że jesteśmy kreatywnymi ludźmi, którzy często mają problemy z chwytaniem świat finansowy.

Zapasy, obligacje, fundusze inwestycyjne, IRA, 401ks, trzymaj się, kolego, jeśli chcesz mówić w moim języku, musisz mówić o takich rzeczach, jak maski warstw i cienie. Jest to postawa wielu freelancerów, ponieważ te tematy są szczerze zastraszające. Niektórzy ludzie mogą mówić o długofalowych perspektywach cen zboża w Chinach, a tego rodzaju dyskusja jest prawdziwą przeszkodą dla grupy osób, które bardziej martwią się tym, jaki będzie iPad 3.

Łatwo jest poczuć się głupim, gdy rozmowa zmienia się w instrumenty finansowe. To skomplikowana dziedzina, którą ludzie uczą się codziennie przez lata, zanim nauczą się wystarczająco, aby zdać sobie sprawę, że nie wiedzą połowy tego, co muszą!

Nie jest to jednak wymówka, by unikać tematu. Masz obowiązek wobec siebie i swojej rodziny, aby ustalić plan na przyszłość, jeśli nie masz pracodawcy, który się nim zaopiekuje (nawet wtedy dobrym pomysłem jest podjęcie dodatkowych kroków).

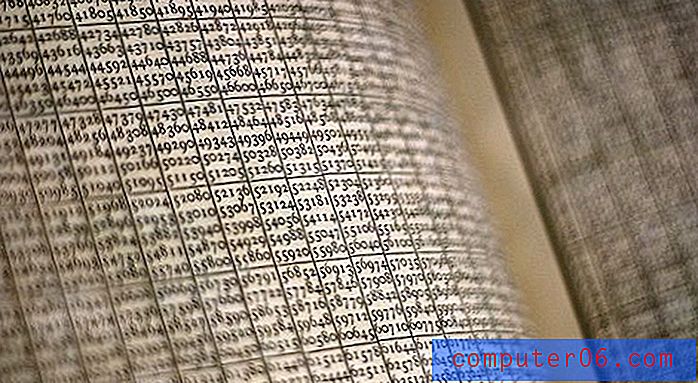

Liczby, które powinny cię przestraszyć

Aby podkreślić znaczenie oszczędzania na emeryturę, przeprowadzę ten sam mały eksperyment, który przeprowadził ze mną mój profesor finansów w college'u wiele lat temu.

Zastanów się, ile obecnie zaoszczędziłeś na emeryturę. Jeśli jesteś jak większość młodych freelancerów, liczba ta jest równa lub bliska 0 USD. Teraz wyobraźmy sobie, że jakimś cudem w ciągu następnych 40 lat udało ci się zebrać ogromną kwotę 1 000 000 $. Jest rok 2051, twoje konto emerytalne ma milion dolarów i ogłaszasz wielkie przejście na emeryturę. Powinieneś być ustawiony, prawda? To znaczy, jesteś cholernym milionerem!

Milion dolarów to nie to, co kiedyś

Zapominasz o jednej paskudnej, małej bestii: inflacji. Nie mogę zagłębić się w to, jak działa każdy system na całym świecie, więc będziemy musieli zastosować standard, w tym przypadku dolary amerykańskie i amerykański system finansowy (przepraszam, ten artykuł będzie dość stronniczy w stosunku do amerykańskich czytelników). Nasza Rada Gubernatorów Rezerwy Federalnej, ludzie ciągnący za kulisy systemu finansowego, starają się utrzymać naszą stopę inflacji na poziomie około 2% rocznie. Spekulacje wskazują, że realna stopa inflacji jest wyższa, ale przejdźmy do tego na razie.

Za pomocą prostego kalkulatora inflacji widzimy, że przy średniej inflacji wynoszącej dwa procent rocznie, twoje przyszłe 1 000 000 USD równa się około 500 000 USD dzisiejszych dolarów. Ponieważ koszty będą rosły w nadchodzących latach, dolar nie posunie się tak daleko, co zrównuje wartość przyszłych dolarów z czymś, co rozumiesz: dzisiejszymi dolarami.

Czy możesz na tym żyć?

Więc myślałeś, że masz 1 000 000 USD, ale w rzeczywistości jest to więcej niż 500 000 USD. Twoje małe jajo gniazdo zostało przecięte na pół! Powiedzmy, że planujesz żyć przez dwadzieścia lat po przejściu na emeryturę, co daje ci 25 000 dolarów (w dzisiejszych dolarach) na życie rocznie! Nagle bycie milionerem to nie wszystko. Liczba ta staje się znacznie gorsza, jeśli stopa inflacji wynosi średnio około 4%. To zamienia milion dolarów na około 210 000 USD, co daje 10 500 USD na następne dwadzieścia lat (wskazówka: starzenie się kosztuje znacznie więcej niż dziesięć tysięcy rocznie).

Możesz mieć ochotę pomyśleć, że nie ma sposobu, aby wymyślić takie pieniądze, ale się mylisz. Na szczęście, ze względu na wartość pieniądza w czasie, odsetki i wypłaty z inwestycji, jeśli zaczniesz inwestować w wieku 20 lat, bycie milionerem do czasu przejścia na emeryturę jest naprawdę rozsądnym celem!

Standardowe konta emerytalne

Powyższe liczby są zniechęcające, być może wystarczające, aby służyły tylko wzmocnieniu twojego pomysłu, że po prostu nie możesz poradzić sobie z tymi rzeczami związanymi z planowaniem emerytury. Jednak pożądanym efektem jest pokazanie powagi sytuacji. Jeśli planujesz pozostać freelancerem, musisz zacząć zastanawiać się, jak zaoszczędzić na spadochronie.

Dobra wiadomość jest taka, że istnieje stosunkowo niewiele podstawowych opcji, które należy wziąć pod uwagę. Produkty finansowe mające na celu przejście na emeryturę są ustalone jako skuteczna droga, a odrobina edukacji ma długą drogę do wyboru właściwej dla Ciebie ścieżki. Przyjrzyjmy się terminom, o których bez wątpienia słyszałeś wcześniej, ale są zbyt dumni, by przyznać, że nie do końca rozumiesz!

Tradycyjny IRA

Wiem, że to termin, który znasz. IRA oznacza indywidualne konto emerytalne. Zasadniczo IRA jest urządzeniem zaprojektowanym do celów podatkowych. W tradycyjnym IRA możesz schować do kilku tysięcy dolarów rocznie (zwykle około 5000 dolarów, ale różni się to w zależności od twoich dochodów).

Umieszczając te pieniądze w IRA, są one faktycznie odliczane od dochodu podlegającego opodatkowaniu. Następnie, kiedy przejdziesz na emeryturę i usuniesz pieniądze z IRA, są one opodatkowane jako dochód. Jeśli jesteś szybkim myślicielem, możesz ulec pokusie, aby pomyśleć, że jest to bezcelowe. Albo jest opodatkowany teraz, czy później, tak czy inaczej jest opodatkowany, prawda?

Korzyścią jest tutaj odroczenie podatku . Uprośćmy scenariusz, aby zobaczyć, jak to działa. Powiedzmy, że daję ci 1 $ rocznie na inwestowanie przez 40 lat. Jeśli płacisz 30% podatku od tego dolara co roku, wtedy naprawdę możesz zainwestować tylko 0, 70 USD rocznie. Po dziesięciu latach będziesz mieć 7 USD, które będą zbierać odsetki przez następne 30 lat.

Jeśli jednak nie opodatkujesz tego dolara od razu, Twoje konto będzie rosło o jednego dolara każdego roku i będzie zyskiwać więcej odsetek dzięki posiadaniu większej liczby kont. Tym razem po dziesięciu latach będziesz mieć 10 USD, które będą zbierać odsetki przez następne 30 lat. Jasne, po usunięciu pieniędzy nadal jesteś opodatkowany, ale w ciągu 40 lat mogłeś skorzystać z odsetek od większej kwoty, co naprawdę może się opłacić.

Roth IRA

Roth IRA to popularny instrument polecany wielu osobom, które nie mają dostępu do konta pracodawcy dopasowującego składkę 401k. Jest bardzo podobny do tradycyjnego IRA: oba są długoterminowymi kontami emerytalnymi i oba ograniczają twoje składki (równe twojemu zarobionemu dochodowi), ale istnieje kilka istotnych różnic.

W przeciwieństwie do tradycyjnej IRA, twój wkład do IRA Roth nie podlega odliczeniu z góry. Jednak z drugiej strony, gdy zdecydujesz się przejść na emeryturę i wypłacić pieniądze, nie ma żadnych dodatkowych podatków. Podstawową korzyścią tutaj jest to, że pieniądze siedzące w twoim Roth IRA mogą rosnąć bez podatku przez cały okres istnienia konta. W przypadku zwykłego konta oszczędnościowego należy zgłaszać dochody odsetkowe rządowi i płacić od niego podatki. Wujek Sam nagradza cię, jeśli zdecydujesz się zaoszczędzić pieniądze w IRA, pozwalając, by dochody nie były opodatkowane.

Kłopoty z IRA

IRA to fantastyczne możliwości inwestycyjne, ale są też wady. Po pierwsze, często jesteś karany za wcześniejsze wypłacenie pieniędzy. Jeśli włożysz pieniądze do IRA, zaplanuj, aby pozostawał tam przez długi czas.

Kolejną rzeczą, na którą należy zwrócić uwagę, jest to, że wszystkie IRA nie są sobie równe. Opisane powyżej cechy są uogólnieniami. Niektóre konta emerytalne są lepsze, inne gorsze. Zapoznaj się z drobnym drukiem, aby zobaczyć dokładnie, w jaki sposób będziesz opodatkowany i jakie kary poniesiesz, jeśli zostaną podjęte pewne działania.

IRA Investments

Jak właśnie wskazałem, IRA różnią się w zależności od tego, od kogo je otrzymujesz. Jednym z najważniejszych aspektów tego, jak różni się IRA od następnego, jest sposób inwestowania pieniędzy w miarę upływu czasu.

IRA mogą obejmować opcje inwestowania w akcje, obligacje, fundusze wspólnego inwestowania, płyty CD i inne. Po raz kolejny te terminy mogą być nieco rozmyte, więc przejrzyjmy je krótko.

Płyty CD

CD jest certyfikatem depozytowym i jest dość typowym instrumentem stosowanym w połączeniu z IRA. Są to inwestycje niskiego ryzyka, które przynoszą wyższe dochody niż typowe konta oszczędnościowe, ponieważ zobowiązujesz się nie dotykać pieniędzy przez określoną liczbę lat.

Jednak chociaż mogą przynieść wyższy zwrot niż konto oszczędnościowe, płyty CD są dość słabe jako jedyna długoterminowa strategia, ponieważ mogą zarobić znacznie mniej niż inne opcje inwestycyjne. Powodem tego jest niska kwota ryzyka. Podczas inwestowania należy zawsze pamiętać o następujących zasadach:

- Niskie ryzyko = niski potencjalny zwrot

- Wysokie ryzyko = wysoki potencjalny zwrot

Ponownie, ponieważ płyty CD znajdują się w dolnej części spektrum ryzyka, nie można oczekiwać, że dużo z nich zarobisz. To nie znaczy, że nie są przydatne, po prostu pamiętaj o swoich celach przy podejmowaniu decyzji.

Dyby

Zapasy są własnością firmy. Ich wartość zmienia się w zależności od faktycznych wyników finansowych oraz postrzeganych bieżących i przyszłych wyników firmy.

Zapasy to ryzykowny biznes! Kilka lat na Wall Street nauczy cię, że giełda to bestia, która pożre cię i wypluje bez grosza. Niektóre zapasy są uważane za wyjątkowo bezpieczne, inne są wyjątkowo niestabilne. Stosując zasady, których właśnie się nauczyliśmy, pozwolę ci zgadnąć, która ma wyższą wypłatę.

Więzy

Obligacja jest w zasadzie bardzo specyficznym rodzajem pożyczki. Kupując obligację, niezależnie od tego, czy pochodzi ona od firmy, czy od rządu, udzielasz jej pożyczki na określony czas. Stopa procentowa lub kupon określa kwotę pieniędzy, którą otrzyma obligatariusz oprócz pożyczonej kwoty głównej.

Obligacje wygasają w określonym dniu, po którym otrzymasz zwrot zainwestowanych pieniędzy. Odsetki są zazwyczaj ustalane i spłacane w ratach przez cały okres trwania obligacji.

Podobnie jak płyty CD, obligacje są ogólnie uważane za bezpieczniejszą inwestycję. Co z kolei oznacza, że możesz spodziewać się ograniczonej kwoty zwrotu. Istnieją takie rzeczy, jak wysoka rentowność lub „obligacje śmieciowe”, które mogą potencjalnie zarobić więcej, ale są one nieco bardziej niestabilne i nie zawsze można ufać, że przyniosą zwrot.

Fundusze inwestycyjne

Fundusze inwestycyjne są jednym z ciekawszych instrumentów finansowych dostępnych dla początkujących inwestorów. Są to w zasadzie pula pieniędzy od dużej grupy ludzi, która jest starannie zarządzana przez zespół specjalistów inwestycyjnych.

Fundusze wspólnego inwestowania zabierają pieniądze i wykorzystują wszystkie powyższe instrumenty, aby zmaksymalizować zwrot z inwestycji. Każdy fundusz wspólnego inwestowania jest inny i zwykle ma określony obszar inwestycji i / lub bardzo dokładne cele, które fundusz stara się osiągnąć.

Korzyści tutaj są oczywiste. Po pierwsze, twoje pieniądze są zazwyczaj rozłożone na wiele obszarów, co jest uważane za bezpieczniejsze niż obstawianie wszystkich zakładów na jedną konkretną firmę lub inwestycję. Ponadto ktoś wykonuje za Ciebie większość pracy! W interesie zarządzających funduszami leży zapewnienie wysokiego zwrotu, więc zazwyczaj starają się to zrobić.

Jak zawsze, są też wady. Mianowicie musisz upewnić się, że rozumiesz, jak zostaniesz obciążony. Fundusze wspólnego inwestowania mogą wiązać się z kilkoma opłatami, więc znowu utkniesz czytając drobny druk, aby upewnić się, że się nie pieprzysz. Oczywiście musisz również zaufać komuś, kogo możesz nie znać, co może być przerażające!

Wniosek: jakie inwestycje wybrać?

Teraz, gdy znasz podstawowe konta emerytalne i musisz zacząć oszczędzać jak najszybciej, powinieneś być lepiej przygotowany na podejście do swojej sytuacji. Należy pamiętać, że IRA z pewnością nie są jedyną opcją, są tylko bardzo popularnym wyborem, na który postanowiłem dziś spędzić, koncentrując się, jednocześnie krótko wspominając inne obszary, takie jak akcje i obligacje.

Pytanie, które bez wątpienia pozostało, brzmi: którą IRA wybrać? W tej części nie mogę ci dużo pomóc. Twoja sytuacja bardzo różni się od mojej. Kwota ryzyka, którą jesteś gotów zaakceptować, jest bez wątpienia bardzo różna od kwoty, którą jestem gotów zaakceptować, a kwota pieniędzy, którą możesz zainwestować, będzie absolutnie różnić się od kwoty, którą mogę zaakceptować.

Ten artykuł ma na celu przygotować Cię do rozmowy z doradcą finansowym. Uzbrojeni w powyższą wiedzę, możesz podjąć bardziej świadomą decyzję dotyczącą opcji, które zostaną przedstawione. Umów się na spotkanie w swoim banku lub innej instytucji finansowej, której reputacji ufasz, i zapytaj o powyższe opcje.

Podsumowując: w rzeczywistości możesz podjąć znaczące kroki, aby upewnić się, że nie będziesz musiał pracować, dopóki nie umrzesz. Tak, to zastraszające i wymaga trochę pracy i edukacji z twojej strony, ale w końcu to więcej niż się opłaca. To może być jedna z najlepszych decyzji, jakie kiedykolwiek podejmujesz, więc przestań ją odkładać i zacznij!